お知らせ・イベント・コラム

住宅ローンキーワード:第1回・抵当権

住宅ローンは不動産の売買と密接に関連しているため、住宅ローンを組む人にとっては、初めて聞く用語が多いと思います。

しかし、初めて聞く用語の中でも、自分達の権利に密接に関連している用語は、必ず理解しておく必要があります。

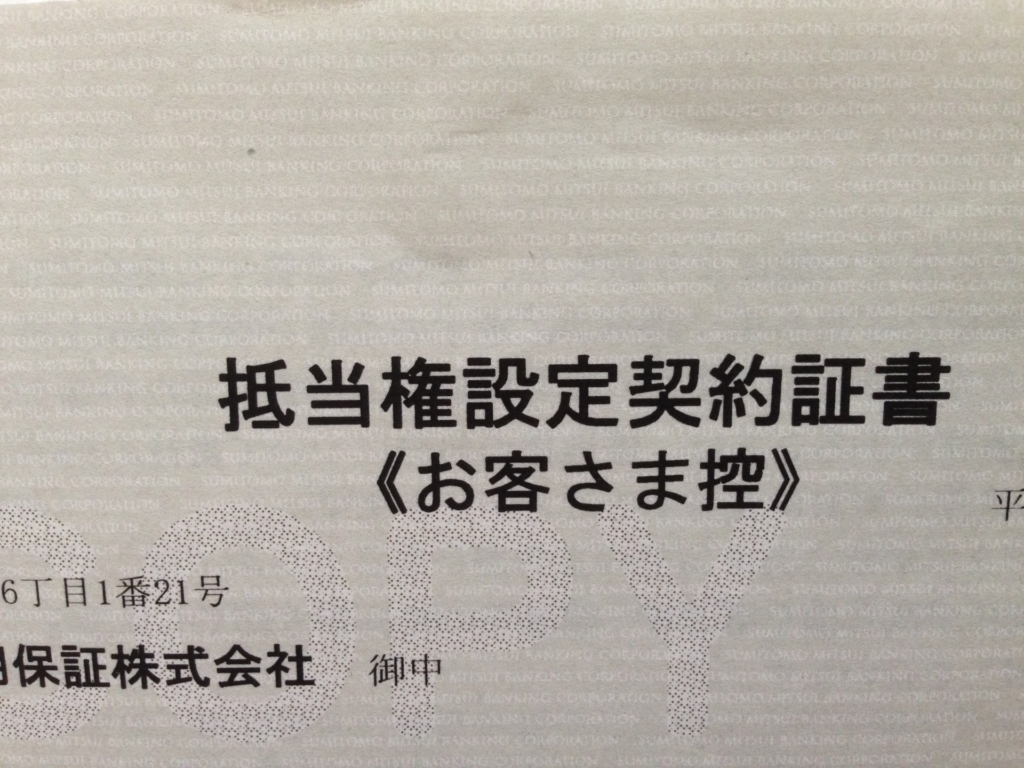

今回から不定期ですが、住宅ローンの中で、必ず理解しておきたい用語に絞って解説していきます。初回は、抵当権です。

登記制度と抵当権

抵当権の解説に入る前に、日本の登記制度について簡単に解説します。

例えば、AさんがBさんから土地を購入したとします。

当事者間では、AさんからBさんに代金を支払えば、土地はAさんのものになったとわかりますが、他人にはわかりません。

そこで、他人にもわかるように、日本には登記制度というものが設けられており、この場合は権利部の甲区にBさんからAさんへの所有権移転登記を行います。

これを行わなければ、法律上Aさんは善意の第三者(何も知らない第三者)に対抗できないので、必須の作業となります。

このように、不動産取引と登記は切っても切れない関係にあり、住宅を新築したときも、土地から購入したのであれば購入者への所有権移転登記、建物には所有権保存登記を行い、所有者の権利を保護するのです。

ここまでは、住宅ローンを利用しない場合の事例ですが、住宅ローンを利用するときには、融資を受けた金融機関は必ず、土地と建物に抵当権という物権を登記します。

※物権とは民法で規定された物を直接に支配する権利で、権利部の乙区にされます

抵当権とは、抵当権を実行する理由が出来たときに、抵当権者である金融機関が自由に土地と建物を競売(けいばい)できる権利であり、金融機関はこれにより土地と建物を売却し、融資金を回収することが出来ます。

このように、抵当権は不動産を担保とする融資において欠かせない物権であり、住宅ローン以外にも、企業向けの大口融資や不動産担保ローンなどにおいて、幅広く活用されています。

抵当権がついていても購入者は普通に生活できるのか

抵当権の便利な所は、住宅ローンで金融機関が土地と建物に抵当権を設定しても、土地と建物の所有者は、普通に生活できるという点です。

そして、抵当権と対象的なのが質権です。

質屋という言葉を聞きますが、これは質権という物権から来ています。

そして質屋にお金を借りる場合、担保となる商品を質屋に預ける代わりに、お金が借りられる仕組みになっています。

つまり、お金を借りている間は商品は使用出来ず、お金を返すのと引き換えに、質屋に預けた商品を受け取ります。

これを土地と建物の事例に当てはめれば、お金を借りている間は土地と建物を使用できないことになります。

これでは不便なので抵当権が利用されるようになり、金融機関の抵当権が設定されていても、普通に生活できるのです。

なお、抵当権が設定されている間は、金融機関の支配下にあります。

従って、住宅ローンの返済をきちんと行うことや、自宅を勝手に第三者賃貸しないなど、金融機関との取り決めを守らなければ、抵当権が実行されるという最悪の事態に陥ります。

抵当権が実行されたら、自宅はどうなるのか

金融機関が抵当権を実行するのは、融資を受けた住宅ローンを返済出来ない場合など最後の最後ですが、どのような流れになるのか、念の為に解説しておきます。

まず金融機関は、裁判所に必要書類を揃えて、競売の申立を行います。

不動産競売にはいくつかの要件がありますが、これらが問題ないと判断されると、競売手続きに進みます。

競売手続きは、オークション方式で行われ、最も高い値段を提示した人を最高価買受申出人(さいこうかかいうけもうしでにん)と呼びます。

なお、住宅ローンの債務者は最高価買受申出人となる資格がありません。

そして、最高価買受申出人が代金を裁判所に納付したときに、所有権が移転します。

ちなみに、住宅ローンの債務者から最高価買受申出人への所有権移転登記は、裁判所が行います。

まとめ

ここまで、抵当権について解説してきました。

抵当権は、日本のように不動産担保を重視する国にとって、大変使い勝手がいい物権です。

金融機関の設定意図を理解し、住宅ローンを有効活用していただければと思います。

Works

お問い合わせ・

モデルハウス見学の

ご予約はこちら

お電話でのご相談・ご予約

TEL 0120-411-185

営業時間 10:00-18:00 (水曜・木曜定休)

Webフォーム